收益率曲线(债券走势图怎么看)

毫无疑问,经济衰退是当下热词。

对一些国家来说,经济衰退已经不是一个「会不会发生」的问题,而是「什么时候开始」、会「什么时候结束」。

那么,现实生活里,有没有一种比较可靠的办法,可以实时预测经济衰退?

嗯,还真有。

它就是美国国债的收益率曲线(Yield Curve),一条神奇的曲线。

迄今为止,过去五十年间,美国每一次经济衰退都被它预测中了。

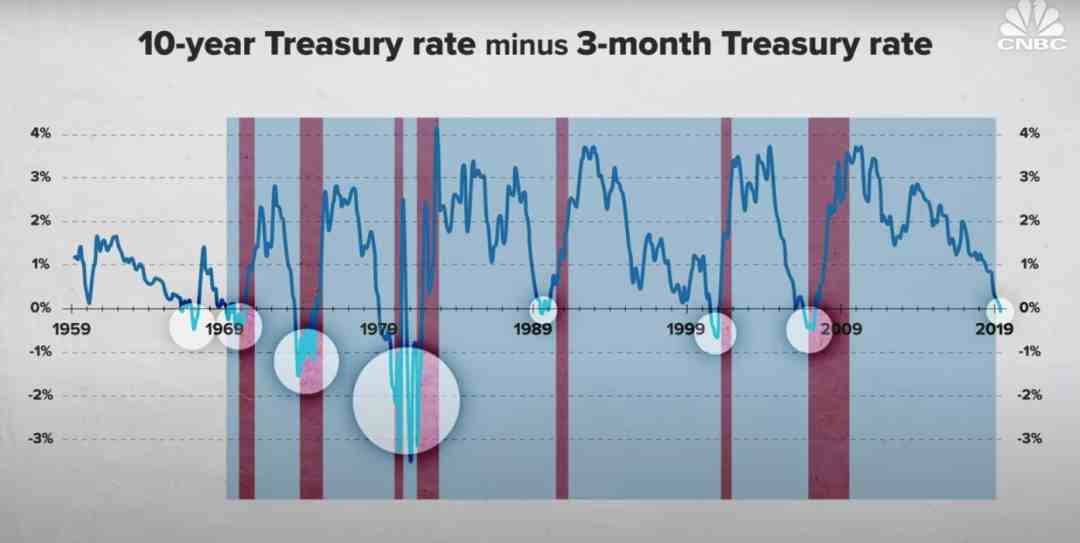

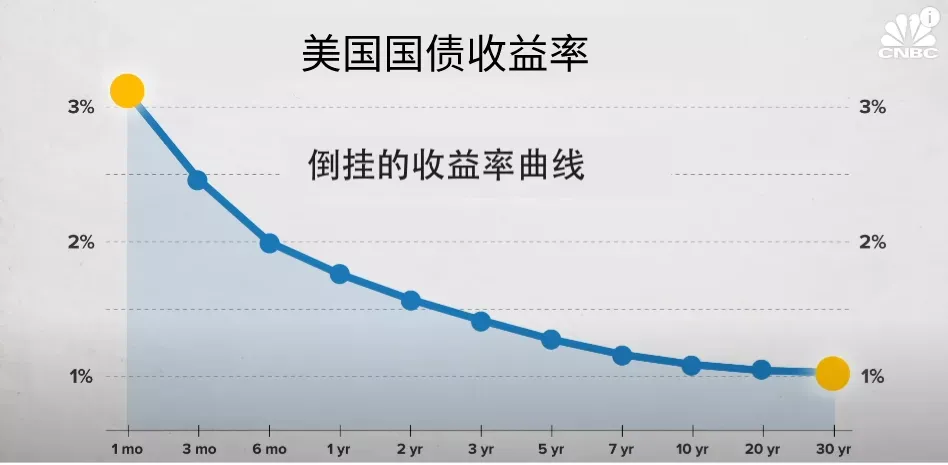

收益率曲线倒挂和经济衰退之间的关系。 图片来源:CNBC

从1970年开始,1973年、1980年、1991年,一直到2001年的互联网泡沫破裂,到2008年的金融危机,每一次经济衰退,这条曲线都提前发出预警。

迄今为止,没有一次失手。

每次只要收益曲线出现反转(Inverted Yield Curve),一年或一年半后,经济就会出现衰退。

| 1970年以来,美国国债收益率曲线倒挂/反转和经济衰退之间的关系。滞后时长指的是期限利差开始倒挂到经济表现最差的时长。

数据来源:全国社会保障基金理事会

如有神助。

收益率曲线为什么这么神奇?

01 美国国债市场

我们得先了解下美国国债市场。

美国的国债市场,就是美国政府向公众借款的市场。方式是财政部出售债券,市场认购。因为借款的是美国政府,信用度高,所以,美国国债几乎等同于无风险证券(Risk Free Bonds)。

为了分散风险或者保值,几乎所有的市场方(包括各百思特网国政府)都会购买不同种类的国债。

国债各种种类之间唯一的区别是借款时间的长短,一共有12种期限:

低于(含)1年的,被称为T-bill,有1个月、2个月、3个月、6个月、1年五种。

2年到10年的,被称为T-Notes,有2年、3年、5年、7年百思特网、10年五种。

高于10年的,被称为T-Bonds,有20年、30年两种。

因为是借款,所以美国政府会在国债到期时,除了本金外还额外支付利息。

显然,政府借的时间越长,需要支付的利息就应该越高。

道理很简单。利息就是出借人的收益。政府占有出借人的资金时间越长,需要支付的代价就应该越高。

假如你买的是3个月的T-bill,3个月后你就可以连本带利地把钱收回。一般来说,3个月内世界的变化不会太大,但若你买的十年期的T-Notes,十年之间,世界会变化多大?你的资金因为归美国政府支配,你会因此错失多少其他投资机会,会因此损失多少机会成本?

肯定比3个月要大很多。此时政府就需要提供更高的利息来补偿你。

所以,正常情况下,1个月的国债利息应该低于2个月,2个月的利息低于1年,1年的低于5年,5年的低于10年,如此类推。

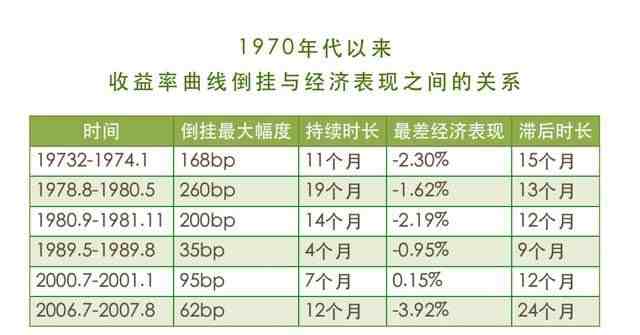

由此,如果把利息(也就是出借人的收益)与借款期限的关系,画一条曲线的话,那么,我们就得到一条收益率曲线(Yield Curve)。

而且,这条收益率曲线应该是左低右高,有一个向上的坡度。

正常情况下的收益率曲线 图片来源:CNBC

但是,我们要注意到,因为国债的特点是风险极低、比较安全,所以它的利率,并不完全在美国政府与市百思特网场出借方之间决定。

国债在被美国政府售出后,可以在市场上自由流转。所以,市场出于避险行为,或者因为对未来市场风险的预判不同,会导致对国债的二次、三次...多次换手。

这种市场对国债的需求波动,必然带来国债收益率的波动。

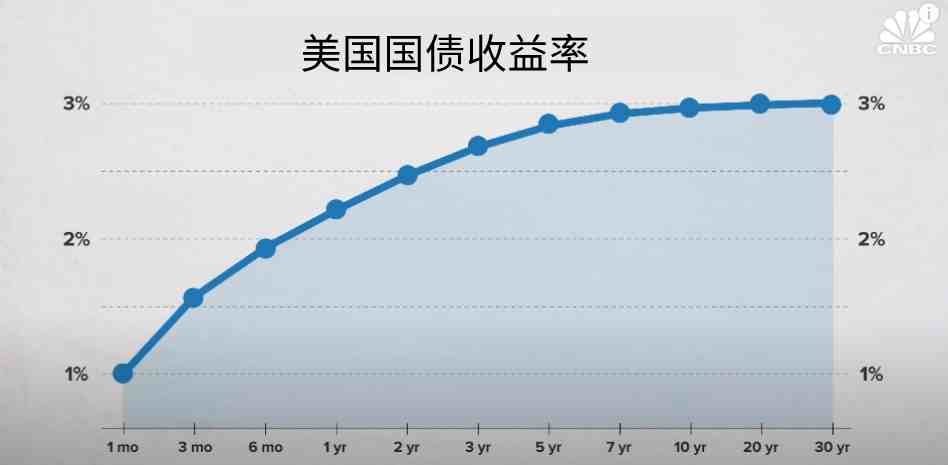

于是,我们就会观察到各种形状的收益率曲线。

平坦的收益率曲线 图片来源:CNBC

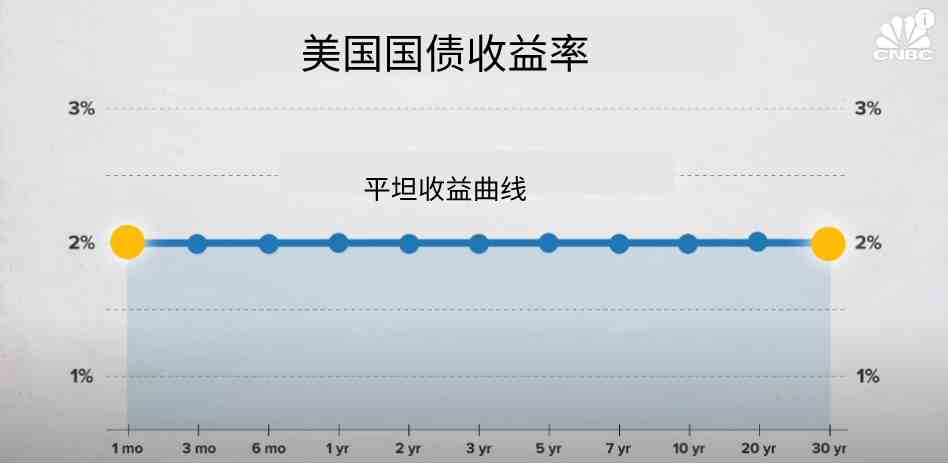

倒挂的收益率曲线。 图片来源:CNBC

乍一看,很不可思议。

收益率曲线怎么会变平?甚至倒挂?

不符合前面说的风险越大、利息越高的道理啊。

其实,原因很容易说明白。

关键在于,美国国债被视为无风险资产,因此在市场情况不好的时候,作为避险工具,会被投资者首先考虑持有。

由此产生的需求,外生于美国政府借钱时市场的直接响应,并且作用于国债的二手、三手...多手换手,从而给收益曲线带来了与众不同的趋势。

当人们普遍觉得短时间内(比如3个月,或者2年)市场情况可能会很不好,如果盲目投资,会损失很大。这时为了规避可能的损失,市场投资者会愿意把钱投入到长期国债,比如10年期的T-Notes,而待风险变大的这个阶段(3个月或2年)过去了,再重新考虑当期投资的事情。

此时,对10年期的国债需求就会增加,10年期国债会变成相对抢手,自然它需要承诺的利息就可以乘机降低,于是10年期国债的收益率就会下跌。

而且,与此同时,对短期国债的需求也会降低。

一方面,还没购买国债但正在考虑购买国债的买家就这么想:如果购买短期国债,到期后正好处在(预测中的)经济比较糟糕的阶段,那就失去了购买国债避险的初衷,还不如一开始就购买长期国债;

另一方面,已经购买了短期国债的买家也会想,如果市场在短期内会变得不好,那为了避险,我就应该延长持有国债的时间,所以这时不如出手短期国债,换成长期国债。

这么想的人多了,那么短期国债就会变得相对「供过于求」,变得相对不抢手,自然它需要承诺的利息就必须抬高,以吸引购买,于是,短期国债的收益率就会上升。

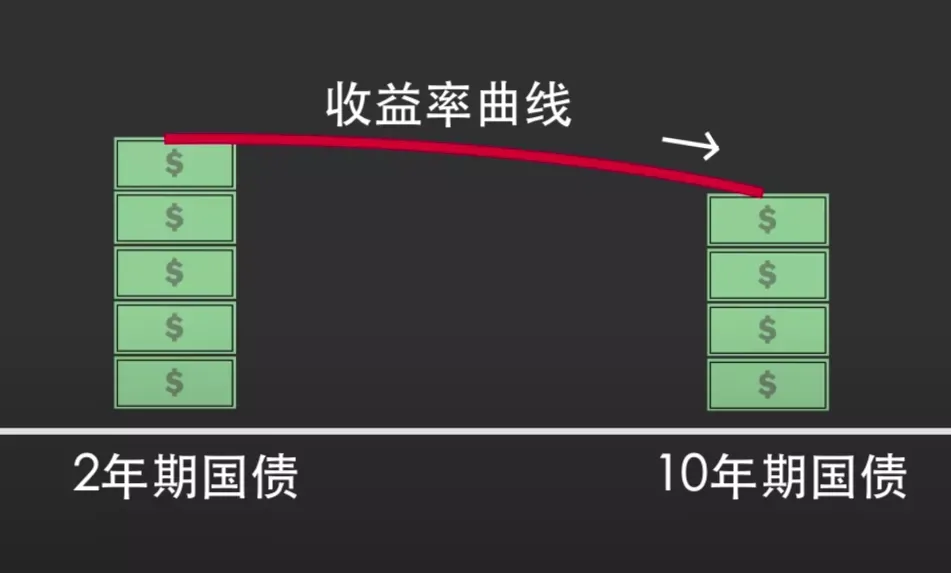

这时,我们就会发现,当市场上普遍对短期内经济前景感觉不好时,并且,这种担心严重到一定程度时,收益率曲线就会出现倒挂情况:短期内国债收益率不停上升,10年期的长期国债收益率不停下降,最终短期国债的收益率超过了10年期国债。

2年期国债收益率高于10年期国债收益率,导致收益率曲线倒挂的情况 图片来源:VOX

于是,收益率曲线的倒挂,因为能直接反应出市场的担心,也就成了可以直接观察到的一个风向标。

用来提前发现经济衰退。

当然,一开始人们并没能将收益率曲线与经济是否衰退联系在一起。

要等到80年代末,来自纽约美联储的经济学家埃斯特雷(Arturo Estrella)和阿德里安(Tobias Adrian)的研究与发现,人们才知道居然还有这么一条神奇的曲线,可以用于预测经济衰退。

阿图罗埃斯特雷(Arturo Estrella) 图片来源:elnuevodia

1989年初,埃斯特雷通过分析历史数据,不仅发现了收益率曲线与历史上各次衰退的关系,而且还发现当时的收益率曲线出现倒挂,于是预测经济即将在一年以后发生衰退。

一开始,他们遭到了很多怀疑,但一年以后的1990年,美国经济真的开始衰退。

这次预测变成了一次完美的预测,也造就了收益率曲线的早期名声。

之后,埃斯特雷模型又成功的在互联网泡沫破灭之前,预测了2001年的经济衰退。

更绝的是,因为2006年收益率曲线再次出现反转,埃斯特雷模型准确预测了2007年经济会开始衰退——这便是众所周知的2008年美国的金融危机。

收益率曲线用事实证明了它神奇的预测能力。

02 各种可以观察经济状况的指标

当然,观察经济状况的指标,并不止收益率曲线这一种。

大家熟悉的,有GDP的变化、失业率的变化、居民消费指数的变化,还有股票指数,比如道琼斯指数、标普指数。

道琼斯指数是世界上历史最为悠久的股票指数,道琼斯公司1896年推出,用算术平均计算市场最有代表性的12家公司的股价均值,到1928年,扩充为30个公司。这些公司因为具有市场代表性,所以它们的股价涨落,也就可以解读为市场状况好转或变坏。

不过,也许在体现经济趋势上比道琼斯表现更好的、也是被使用的最广泛的一个指标,是标普指数(S&P 500 Index)。标普指数不仅囊括的公司更多(500个美国最高市值企业),而且不是按照股价,而是按照市值加权计算,所以能更广泛的体现市场兴衰。

如今,不管是道琼斯指数,还是标普指数,都是人们用来直接体会经济状况变化的最基本手段。

这也容易了解,股票市场就是一国经济的晴雨表,而标普指数,道琼斯指数,几乎等于美国股市。

2019年8月14日,截至收盘,美国道琼斯工业指数下跌800点,跌幅3.05%。

还有一些有意思的方法,也被市场使用。

比如一些关键的工业原材料的价格,油/气/铜的价格,也被用来观察经济。铜价甚至被戏称为「铜博士」,被认为「有关经济需要知道的一切,都可以在铜价中找到答案」,因此通过铜价判断经济形势,比博士都准。

这说法有点夸张。不过,在工业制造中,铜的作用巨大,所以对铜价的需求能反映出制造业的状况。而制造业的周期又与经济周期息息相关,经济好转,制造业复兴,对铜的需求上涨,铜价跟着上涨。反之,如果铜价掉落,那很大可能意味着制造业在衰退,因此对铜的需求在滑落,而这很大可能是整个经济在萎靡紧缩。

类似的指标,还有克强指数。是总理李克强在辽宁任上提出的,用三组数据作为更可靠的指标来替代GDP指数,用来观察经济状况。这三组数据分别是耗电量、铁路货运量、银行贷款发放量。

克强指数=工业用电量增速40% + 中长期贷款余额增速35% + 铁路货运量增速25%

当遇到经济统计数据不那么可靠的时候,使用克强指数,能对经济的真实运行做一个更精确的衡量,但无法涵盖经济全貌。毕竟,与「铜博士」类似,克强指数最直观的反映还是经济结构中的制造业变化,服务业、金融业、IT业、中小企业等状况的好坏,就很难体现出来了。

所以,都算是一种「偏科」的指标。

市场的投资者,有时剑走偏锋,甚至还会采纳一些更偏科的指标来观察经济。

比如利用美国国家海洋和大气管理局公布的全球夜间灯光数据,来计算一些地区「夜间稳定灯光区」的「光密度」变动,来评估真实的GDP增长。

还有用报纸网络关键字出现频率来推断市场信心的。比如谷歌的经济学家,就使用谷歌搜索的大数据,认真研究热词频率与相关经济走势的吻合程度。

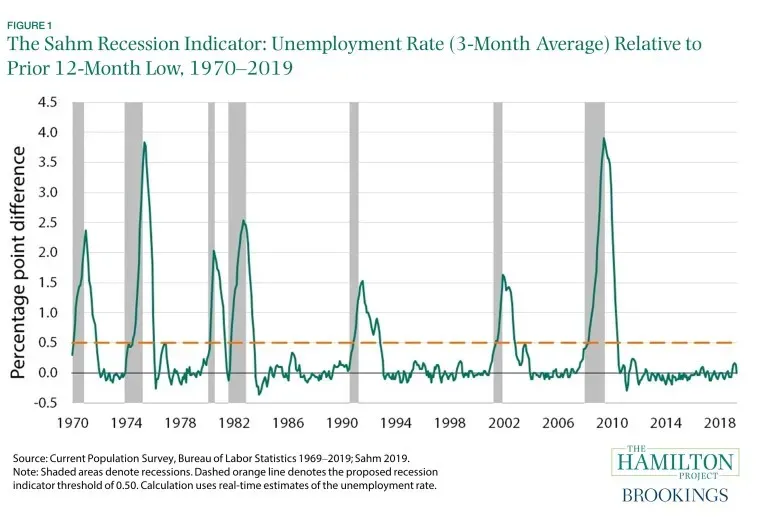

在各种各样的努力当中,最值得一说的,是美联储的一位女经济学家克劳迪亚?萨姆(Claudia Sahm)提出来的新方法,用失业率来观察经济衰退的一个新指标,被称为萨姆衰退指标(Sahm Recession Indicator)或者萨姆法则 。

简单说,萨姆法则判定,如果出现当月失业率(以三个月移动平均失业率计算)超过过去十二个月内的最低失业率0.5%或以上,那么就可以认定:经济已进入衰退期。

萨姆衰退指标判断经济衰退的情况。 图片来源:The Hamilton Project

用萨姆法则,对从70年代以来的美国经济历史数据做一个验证,结果也很惊人的准确,每一次衰退,都反映在萨姆衰退指标上。

不过,在提前预测经济衰退上,相比收益率曲线,萨姆衰退指标还是要逊色不少。

在历次衰退的验证中,萨姆法则要在衰退已经开始后才能将经济衰退识别出来。比如1990年的经济衰退,萨姆法则要在衰退开始两个月才发挥作用。

而收益率曲线,我们前面提过,提前了一年就预测出衰退。

显然,在预测经济衰退这件事情上,收益率曲线的能力,远远超出所有其他指标。

这使得收益率曲线的作用几乎无可替代。

关键在于,市场的衰退,动因可能是天灾人祸,但其中最重要的影响因素,是人们对未来的信心或者预期。

因此,一个指标,越能容纳市场所有人对经济未来的信心,就越准确。

而美国国债市场,作为市场所有参与者都接受的最佳避险场所,几乎所有市场投资者在经济决策中,都会纳入美国国债作为保值手段之一。

所以,相比于其他任何一种指标,国债的收益率,所容纳的市场信息最全面、最综合。

也因此最准确。

03 这一轮的经济冲击

有一点需要注意。

收益率曲线出现倒挂,有两个算法。

一种是美联储的习惯做法(埃斯特雷模型),比较的是3月期国债与10年期国债收益率之间的差别。

当连续数月之内,10年期国债收益率低于3月期国债时,美联储就会下结论:未来一年内经济会迎来一个衰退期。

另外一种是华尔街金融家更普遍使用的方法,比较的是2年期国债与10年期国债收益率之间的差别。

当出现连续数月之内,10年期国债收益率低于2年期国债时,华尔街的分析家就会认为:在一年左右时间里,经济会迎来一个衰退期。

华尔街的方法,可能更精准符合市场反应。按照NBER对美国经济周期的统计,从1945年-2009年,美国的经济经历了11个周期,平均下来,经济衰退持续的均值为11.1个月。

因此,理性的投资人如果直觉到有经济衰退的危险,用国债操作避险时,以经济衰退的历史周期为参考,基本上都会避开2年期以下的国债。

所以,用国债收益率曲线倒挂的方式来预测衰退,更好的方式是在2年期国债与10年期国债之间比较。

当然,市场是复杂的。也许更好的方法是,只要看到远期收益率低于近期收益率,不管是什么期限之间的比较,都应该认真对待。

那么,这个神奇的曲线,对今年的经济,以及疫情之后的经济趋势,有什么预测呢?

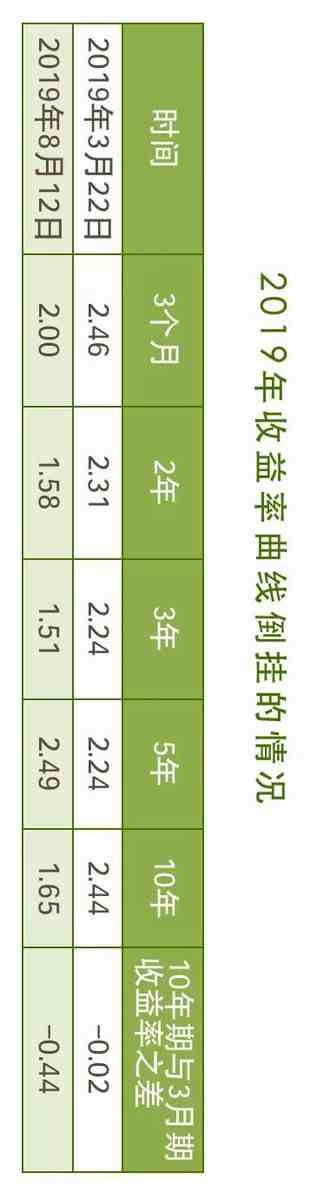

2019年以来收益率曲线有倒挂吗?

答案是:有。

2019年,收益率曲线出现了两次倒挂。

一次在3月22日。

一次在8月12日。

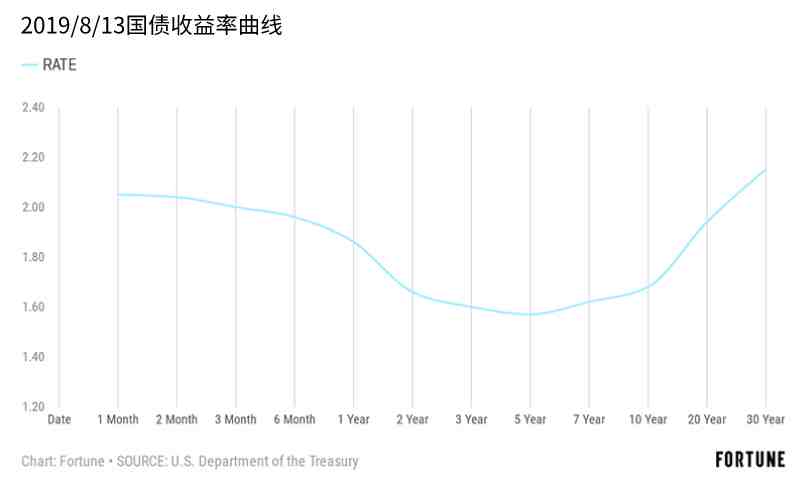

2019年收益率曲线倒挂的情况。

两次倒挂,10年期国债收益率都低于3月期国债收益率。

3月份差了0.02%。

8月份严重多了,差了0.44%。

2019年8月13日的收益率曲线 图片来源:fortune

但是,2年期与10年期国债收益率之间,并没有出现倒挂。

那么,是不是一定意味着隔年2020年会出现衰退呢?

当时美联储的回答是,未必,发生衰退的概率仅为35%。

毕竟,那时美国的经济看起来相当强劲。

当然,两次倒挂,也体现了市场对未来的一定担忧,虽然并不严重。以当时情况而言,市场最主要的担忧,体现在对中国美国贸易战结果的不确定性上。

但华尔街更常用的2年期与10年期国债收益率之间没出现倒挂,可见市场投资者对未来不悲观。

到了2019年底、2020年初,新冠病毒引发的全球疫情,对经济来说,完全是黑天鹅事件。

所以,2019年的收益率曲线并未体现出任何冲击。

但是,疫情以来,市场对未来的恐慌迅速体现出来了。

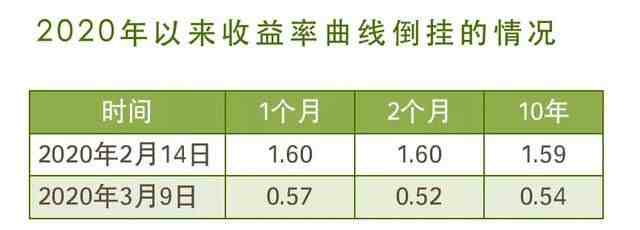

2020年以来,收益率曲线倒挂的情况。

2020年2月14日,1月期、2月期收益率与10年期出现倒挂。

2010年3月9日,10年期国债收益率更是出现历史性的低点:0.54%,并与1月期收益率再次出现倒挂。

不过,到目前为止,收益率曲线最显著的特点,不是倒挂,而是10年期收益率的大幅降低,这说明规模很大的市场资金涌入10年期国债避险,因此持续拉低了10年期国债的收益率。

但是,在3月期收益率、2年期收益率与10年期收益率之间,没有出现明显的倒挂。可见,尽管有黑天鹅疫情事件,但人们对美国经济的远期信心依然充足。

除了应付疫情外,生意该如何做就如何做。

美联储的结论也比较乐观,它的结论是,以2020年3月份国债收益率曲线来预测的话,明年2021年3月份出现经济衰退的概率很低,不过18.4658%。

仔细想想,如果没有这场疫情,最近两年,对美国经济的未来趋势,市场一直是相当乐观的。

不仅GDP增长平稳,2019年4月份,美国失业率更是低至3.6%,这是自1969年以来美国失业率最低的一次。

所以,没有什么理由对美国经济未来保持悲观。

当然,疫情之后的世界,肯定会变得不一样。有些国家间关系或者规则,可能会永远改变。

这些改变,以及疫情本身的经济冲击,对美国之外的一些国家,会带来多大的挑战?会产生什么样的后果?

这就难以预料了。

也找不到一条神奇的收益率曲线帮助我们。

但可见的是,可能与美国的情况会很不一样。

局势难以乐观。

凛冬将至。